沃倫·巴菲特(Warren Buffett)在60年近乎完美的服務后辭去伯克希爾·哈撒韋(Berkshire Hathaway)首席執行官職務。他的耐心、觀察力和警惕性使他成為有史以來最有效率的投資者之一,也是地球上最富有的人之一。然而,巴菲特只是一個人,即使對他來說,市場有時也太不可預測了。

1942年,巴菲特11歲時開始投資,當時正值二戰的動蕩時期。后來,他以在市場下跌時獲利的投資者而聞名。值得注意的是,當標普等其他巨頭在今年春天特朗普關稅動蕩期間下跌時,伯克希爾哈撒韋公司獲得了利潤。

價值投資原則的追隨者建議當其他人都貪婪時保持恐懼,巴菲特認為試圖預測市場時機是沒有用的。相反,他的方法是購買并觀察接下來會發生什么。

“我從來沒有對市場有任何看法,因為它不會有任何好處,而且它可能會干擾我們的好意見。如果我們對一家企業的看法是正確的,如果我們認為一家企業有吸引力,那么我們不采取行動將是非常愚蠢的,因為我們思考了市場將做什么。[...]如果你對企業的看法是正確的,你最終會做得很好。”

巴菲特于1970年成為伯克希爾哈撒韋公司董事長兼首席執行官。現在,他94歲了,他說最近記住名字和閱讀報紙變得越來越困難,所以他決定離開公司的職位。

加密貨幣愛好者知道巴菲特對加密貨幣的負面立場。他會不會搞錯了?盡管巴菲特被稱為圣人或先知,但他有時也會犯錯誤。讓我們消化一下巴菲特職業生涯中最大的錯誤,看看我們能從中學到什么。

“我買過的最愚蠢的股票”

2010年,巴菲特分享了一個購買他職業生涯中“最愚蠢的股票”的故事。1964年,它購買了……伯克希爾哈撒韋公司的多數股份。巴菲特表示,他之所以這么做是出于憤怒,只是為了解雇當時的所有者西伯里·斯坦頓,后者未能履行與巴菲特交易中的部分。

當時,伯克希爾哈撒韋公司是一家衰落的紡織制造公司,關閉了一家又一家工廠。巴菲特注意到該公司每次關閉另一家工廠時都會以折扣價出售其股票,因此他從1962年開始購買其股票,希望以后再將其出售給公司。

1964年,斯坦頓向巴菲特提出回購股份的要約。他們口頭商定每股11.5美元的價格。然而,當巴菲特看到一份紙質投標書時,他發現其股價低于11美元。這激怒了巴菲特,他購買了更多股票來超越該公司并解雇了斯坦頓。

如果我們相信巴菲特的計算,這筆不同尋常的情感驅動型投資讓他損失了1000億美元。他說,他可以創辦一家保險公司,賺取2000億美元,而不是2010年講述這個故事時的1000億美元。

我們可以從這個故事中學到兩個主要教訓:

- 情緒是投資者的敵人。巴菲特計劃出售他的伯克希爾哈撒韋股票。相反,他買了更多的東西,不得不處理這家公司的問題,而不是成立一家新公司。

- 伯克希爾哈撒韋公司已經賺了2770億美元,但巴菲特仍然相信他可以做得更好,即使他是一個冷靜的人。因此,重要的是要考慮到可能性。

上一篇:錯誤讓巴菲特離開加油站業務66年

1951年,21歲的巴菲特因對家鄉內布拉斯加州奧馬哈的辛克萊加油站的不幸投資而損失了20%的凈資產。

巴菲特對辛克萊的投資僅為他當時擁有的10,000美元中的2,000美元。與其在奧馬哈的主要競爭對手德士古相比,辛克萊沒有競爭優勢。巴菲特努力改善辛克萊的業務,甚至周末都在柜臺工作。沒有任何幫助。鑒于截至記者發稿時,巴菲特的凈資產達1580億美元,損失20%的機會成本為316億美元。

巴菲特直到2017年才投資加油站,當時伯克希爾·哈撒韋公司收購了領先的卡車停靠站/旅行中心巨頭Pilot Flying J的少數股權。后來,伯克希爾·哈撒韋公司擁有了整個公司。

辛克萊天然氣失敗后,巴菲特找到了一家他認為強大的公司并擁有了它。他的錯誤讓他更加謹慎,但在尋找更好的選擇66年后,巴菲特終于重新涉足加油站業務并取得了適度的成功。

我們可以從這個案例中吸取一些教訓:

- 第一個教訓是表面上的:不要投資于沒有競爭優勢的公司,即使是您當地的企業。

- 過去的錯誤不應該成為負擔。巴菲特失去了對加油站的投資,但當他在類似業務中發現一個強勁的機會時,他在上面花費了數十億美元。

1993年Dexter Shoes的投資也是巴菲特的一個類似失誤。該公司在幾年內擁有競爭優勢,但很快就失去了它。伯克希爾哈撒韋公司的股東損失了35億美元。

拒絕對市場進行計時的成本

如上所述,巴菲特認為不可能確定市場時機。當他覺得能源公司ConocoPhillips表現出色時(事實確實如此),他就投資了它。隨著油價下跌,巴菲特不得不承認損失了數十億美元,這是二十年來最大的損失。他承認,在油價峰值期間投資能源公司是一種誤判。

這里的教訓是,如果能源公司在油價上漲期間表現出色,但并不意味著當油價下跌時它仍然盈利。

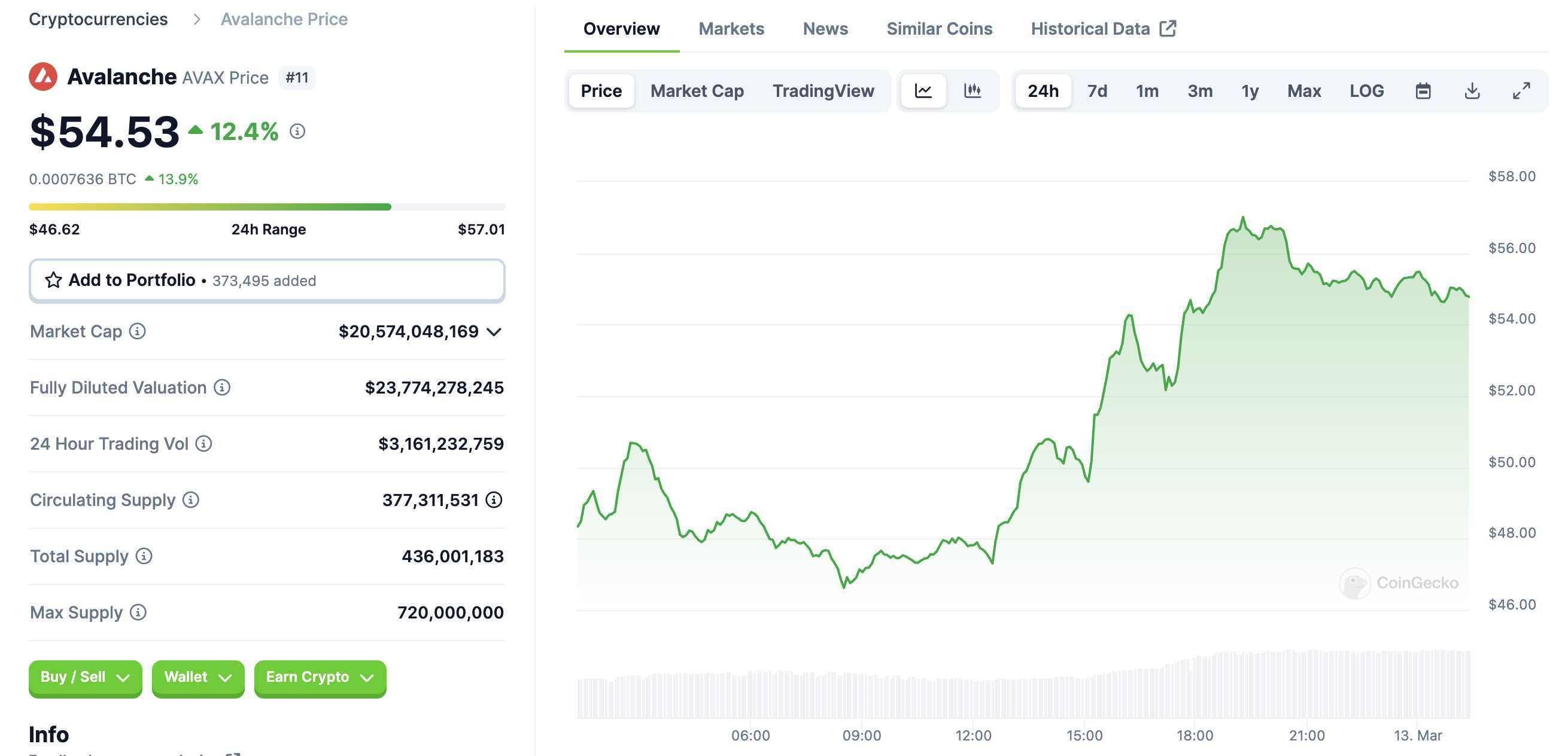

加密貨幣

巴菲特后悔自己投資亞馬遜太晚了。他后悔在谷歌可行的時候沒有投資它。奧馬哈甲骨文會后悔沒有投資加密貨幣嗎?似乎并非如此。

由于巴菲特重視擁有強大管理和產品的公司,但去中心化的加密貨幣世界并不符合他的愿景。2018年,他稱加密貨幣“可能是老鼠藥平方米”,并保證加密貨幣熱潮將有一個糟糕的結局。他表示伯克希爾哈撒韋公司永遠不會持有加密貨幣。

巴菲特信守自己的承諾。差不多了2020年代,伯克希爾哈撒韋公司向Nu Holdings投資了7.5億美元,Nu Holdings是一家提供加密貨幣服務的巴西銀行平臺。

2022年,他說了一些可能成為對邁克爾·塞勒等人推動的比特幣競賽的主要答案的話:

“現在,如果你告訴我你擁有世界上所有的比特幣,并且你以25美元的價格向我提供,我不會接受它,因為我會用它做什么?”據報道,巴菲特三年前告訴伯克希爾哈撒韋公司的投資者。“我必須以某種方式把它賣給你。它不會有任何作用。”

時間會證明誰是對的。

披露:本文不代表投資建議。本頁面上的內容和材料僅用于教育目的。